真正炒股杠杆平台 卡罗特上市后仅涨1日随即跌22% 产品销售依赖电商平台、夫妻控股98.6%上市前先分红1.5亿

出品:新浪财经上市公司研究院

国庆期间,中国资产迎来大涨。其中,港股市场在假期期间也情绪高涨,交易量飙升,恒生指数实现累计上涨9.30%,恒生科技指数则上涨13.4%。尽管在节后,港股市场出现了一定调整,但相比之前依然涨幅不小,而市场情绪也对此相对淡然,对未来仍然充满预期。

在这样相对友好环境下,10月2日,卡罗特有限公司(下称“卡罗特”)在港交所成功登陆,发行价为5.78港元/股。上市当天,在整体市场环境的正向推动下,卡罗特实现大涨,一度接近翻倍至10.88港元/股,当天以9.15港元/股收盘,涨幅58.3%。

但仅仅高涨一日,在之后的交易日中卡罗特便迎来了股价下跌。截至10月12日收盘,卡罗特的股价为7.16港元/股,相比上市第一天的收盘价跌幅22%。

卡罗特成立于2007年,最初主要为海外品牌提供OEM服务,2013年之后,转而发展ODM业务,为国际品牌设计、开发及制造厨具产品。多年代工之后,2016年,卡罗特发展出了自有品牌卡罗特(CAROTE),自此之后逐渐发力自有品牌建设。2023年,卡罗特推出了1374个SKU的自有品牌产品,包括炊具、厨房器具、饮具、空气炸锅及电煮锅等厨房小家电。

近年来卡罗特的收入、净利润实现双增,但地区间的发展却并不均衡,来自中国内地的收入占比持续下滑。同时大部分收入依赖线上平台,但高企的佣金及物流仓储费用也让公司承受了不小的费用压力。此次上市,卡罗特引入2名基石投资者,共计募资7.5亿港元,而公司账上却并不缺钱,还在上市前两年累计分红1.5亿元,其中绝大部分流入了持股合计99%的实控人夫妇口袋。

不同地区业务发展并不均衡依赖电商平台存佣金、费用压力

近年来的业绩表现似乎并不能为卡罗特上市后即连跌数日“背锅”。

2021-2024年一季度,卡罗特实现营业收入6.76亿元、7.69亿元、15.83亿元、5、03亿元,2022年-2024年一季度分别同比增长13.77%、105.98%、72.48%。同期实现归母净利润分别为0.32亿元、1.09亿元、2.37亿元、0.89亿元,2022年2024年一季度分别同比增长242.93%、118.01%、58.44%。

从业绩方面来看,收入、净利润的高增显然光鲜亮丽。

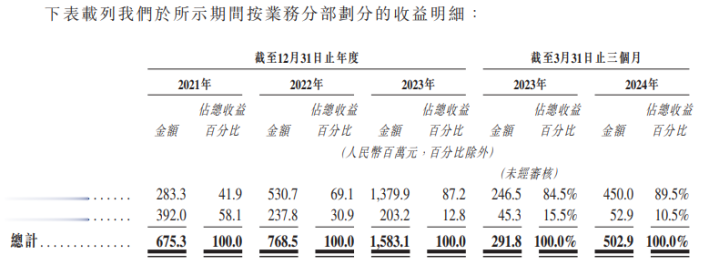

而从业务模式来看,卡罗特尽管从代工起家,但近年来公司的自有品牌业务发力迅猛,营业收入从2021年的2.83亿元逐年增长至2023年的13.80亿元,复合年增长率为120.7%,2024年一季度为4.50亿元,占比接近90%。与之表现相反的ODM业务则有明显缩减之势,2021年以来逐渐减少,2024一季度营收为0.53亿元,占比降至10.5%。

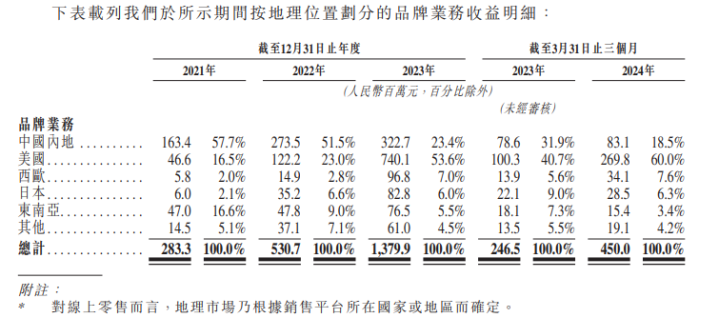

但从海外代工到建立起自有品牌,卡罗特在不同国家地区的发展却并不均衡。目前,卡罗特除了在中国内地市场销售外,在美国、西欧、东南亚、日本等地也拥有市场。2022年之前,中国内地市场在卡罗特的品牌业务中占比最高,但增速更高的美国市场则在此之后成为收入主力,2024年一季度收入占比达到了60%。

相比之下,卡罗特在中国内地市场的表现则较为逊色,增速远不如海外市场,近年来收入占比也明显下降,从2021年的57.7%逐渐降至2024年一季度的18.5%。

但海外市场的高增长之下也并非高枕无忧,卡罗特品牌业务的运营在很大程度上依赖于各类线上市场,如国际市场的亚马逊、沃尔玛、乐天、Qoo10、Shopee、Lazada等,中国市场的天猫、京东、抖音等。其中,亚马逊、沃尔玛、天猫是卡罗特近年来依赖的主要平台,2024年一季度从平台处实现的收益占比分别为52.2%、17.2%、17.0%。

但通过平台销售也就注定了卡罗特在很大程度上受到平台的制约,一旦平台出现风险,最后的承担者却难逃是依附于平台的公司。更不用说,卡罗特每年还要承担高额的佣金成本、仓储物流成本等。据招股书显示,2021-2024年一季度,卡罗特的电商平台佣金分别为0.3亿元、0.58亿元、1.67亿元、0.62亿元,明显走高,在销售开支中占比分别为52.1%、43.7%、68.1%、72.7%。而同期的运输成本及存储费用分别为0.69亿元、0.94亿元、2.69亿元、0.90亿元,占同期销售成本的12.5%、19.0%、26.4%、30.8%。

引入两名基石投资者认购4000万美元控股99%夫妇上市前分红1.5亿元

此次上市,卡罗特的发行价为5.78港元/股,发行129,864,500股,募资总额为7.5亿港元,还引入了两名基石投资者经纬创投与元生资本,合计认购4000万美元的发售股份。

上市赚的盆满钵满之前,公司的账上本身也并不缺钱。由于收入与盈利情况较为稳定,卡罗特2021-2024年一季度的经营性现金净流入分别为1.22亿元、1.29亿元、2.44亿元、1.22亿元。截至2024年一季度,卡罗特的现金及现金等价物为2.64亿元。但在账上现金充裕的情况下,卡罗特依然选择通过IPO募资7.5亿港元,用于寻求收购及投资机遇、产品研发、扩张销售渠道、ESG相关投资以及用作营运资金及其他一般公司用途。

更何况,在上市前,卡罗特还进行了大手笔分红。2022年和2024年3月,卡罗特分别宣派了5000万元和1亿元的股利,总计1.5亿元。

而卡罗特的实控人为章国栋和吕伊俐夫妇,他们通过YiliInvestment持有公司98.6%的股份。这种高度集中的股权结构意味着公司的决策和利益分配很大程度上受控于这对夫妇。也就意味着真正炒股杠杆平台,连续两年分红1.5亿元,章国栋、吕伊俐夫妇已经将其中绝大部分落袋为安。

随便看看

- 2024-12-20真正炒股杠杆平台 国寿健投公司亮相2024中国品牌论坛

- 2024-12-19真正炒股杠杆平台 启迪环境:收到控股股东《还款通知》

- 2024-12-17真正炒股杠杆平台 11月29日基金净值:永赢元利债券A最

- 2024-12-16真正炒股杠杆平台 官方发文明确支持创新赋能商保 医疗创新

- 2024-12-15真正炒股杠杆平台 中国银行原董事长刘连舸 一审被判死缓